Zákon č. 369/2018 Z. z., ktorým sa mení a dopĺňa zákon č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov (ďalej „zákon č. 369/2018 Z. z.“) priniesol zmeny, účinnosť ktorých bola rozdelená do 3 období, a to od 1.1.2019, od 1.10.2019 a od 1.1.2020. Od 1.10.2019 sú účinné ustanovenia §9a a §22 ods.10 zákona o DPH, čo vyplýva z článku II. zákona č. 369/2018 Z. z.

Úpravou zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov (ďalej „zákon o DPH“) dochádza k zavedeniu harmonizovaných pravidiel pri zaobchádzaní s poukazmi, ktoré možno vymeniť za tovary alebo služby. Podľa dôvodovej správy k zákonu č. 369/2018 Z. z. zaobchádzanie s poukazmi na účely DPH bolo v členských štátoch rozličné a dochádzalo k nejednotnosti pri uplatňovaní základných pravidiel DPH, čo mohlo viesť k narúšaniu hospodárskej súťaže, dvojitému zdaneniu alebo nezdaneniu tovarov a služieb alebo k vzniku mechanizmov vyhýbania sa daňovej povinnosti s negatívnymi dôsledkami na fungovanie vnútorného trhu. K zavedeniu nových pravidiel uplatňovania DPH pri dodaniach tovarov a služieb, ktoré sa dodávajú za poukazy, došlo na základe Smernice Rady (EÚ) 2016/1065, ktorou sa mení smernica 2006/112/ES, pokiaľ ide o zaobchádzanie s poukazmi (ďalej „smernica 1065“).

1. diel Definovanie poukazov

Smernicou 1065 boli do smernice 2006/112/ES doplnené články 30a, 30b, 73a, 410a a 410b. Nové znenie smernice 2006/112/ES bolo transponované do zákona o DPH. Podľa §9a ods.1 zákona o DPH je na účely tohto zákona poukaz definovaný ako nástroj, s ktorým je spojená povinnosť prijať ho ako protihodnotu alebo jej časť za dodanie tovaru alebo dodanie služby a na ktorom alebo v súvisiacej dokumentácii k nemu je uvedený tovar alebo služba, ktoré sa majú dodať, alebo totožnosť možných dodávateľov vrátane podmienok použitia tohto nástroja. Nové pravidlá sa týkajú len tých poukazov, ktoré možno vymeniť za tovar alebo služby (napr. darčekové poukazy, knižné poukazy). Takýto poukaz môže mať formu listinnú alebo elektronickú.

Nová úprava uplatňovania DPH pri dodaní tovaru alebo služby pri použití poukazu sa nevzťahuje na nástroje, ktoré oprávňujú držiteľa na zľavu pri nákupe tovarov alebo služieb, s ktorými nie je spojené právo na získanie takéhoto tovaru alebo služieb. Zľavové poukazy oprávňujú držiteľa na zľavu z nákupu, avšak nie je v nich obsiahnutý nárok držiteľa poukazu na získanie tovaru alebo služby výmenou za poukaz. Rovnako je potrebné odlíšiť novú úpravu uplatňovania DPH od iných marketingových nástrojov, napr. poukážka získaná pri nákupe tovaru alebo služieb nad určitú hodnotu, napr. 100 € oprávňujúca na bezodplatné dodanie tovaru alebo služieb v hodnote 5 €, alebo ak pri kúpe určitého množstva tovaru obchodník poskytne ďalší kus zdarma, pretože v konečnom dôsledku ide o poskytnutie zľavy.

V zmysle recitálového bodu č. 5 smernice 1065 sa nové pravidlá nevzťahujú na cestovné lístky, vstupenky do kín, múzeí, poštové známky alebo iné podobné nástroje.

1.1. Odlíšenie poukazu od platobného prostriedku

Nová právna úprava týkajúca sa daňového zaobchádzania s poukazmi má za úlohu odlíšiť poukaz od platobného nástroja. Rozdiel medzi platobným prostriedkom a poukazom spočíva predovšetkým v tom, že platobný prostriedok je možné uplatniť v zásade na akýkoľvek tovar alebo službu u ktoréhokoľvek dodávateľa tovaru alebo služby. Na rozdiel od platobného prostriedku poukaz predstavuje nástroj, s ktorým je spojené právo jeho držiteľa získať výmenou za poukaz zodpovedajúci tovar alebo službu u vopred určeného dodávateľa. To znamená, že použitie poukazu je od začiatku limitované na vybraný okruh dodávateľov tovaru alebo služby, a naviac limitovanie sa u vybraných dodávateľov môže vzťahovať len na určité tovary a služby. Čiže poukaz ako protihodnota je oproti platobnému prostriedku od začiatku viazaný na určeného dodávateľa, prípadne aj na určené tovary alebo služby.

1.2. Odlíšenie poukazu od potvrdenia o platbe za plnenie vopred

Pre uplatňovanie §9a zákona o DPH je potrebné odlíšiť poukazy od potvrdení o zaplatení, či už sú v listinnej alebo elektronickej podobe. Pri zaplatení za konkrétnu dodávku tovaru alebo služby vopred vzniká daňová povinnosť v deň prijatia platby a v rozsahu prijatia platby. Pri vystavení potvrdenia o prijatí zálohy nemožno hovoriť, že je s týmto potvrdením spojená povinnosť prijať ho ako protihodnotu za dodanie tovaru alebo služby, v zmysle definície poukazu. Platba vopred je spravidla vykonaná na základe už dojednaného konkrétneho plnenia, na základe dvojstranného právneho vzťahu medzi vzájomne známymi osobami. Ak by išlo len o dokument, ktorý dokazuje uskutočnenie platby vopred za známe plnenie, pre vopred známeho príjemcu tovaru alebo služby, neuplatní sa osobitná úprava vzťahujúca sa na poukazy podľa §9a zákona o DPH. Čiže je dôležité, čo je predmetom právneho vzťahu, či predaj poukazu alebo predaj tovaru alebo služieb, za ktoré je zaplatené vopred. Následne pri posúdení treba vychádzať z toho, či je pre dodávateľa tovaru alebo poskytovateľa služby a príjemcu známe v čase platby, kto bude tým subjektom, ktorý má právo na plnenie. Podstata rozdielu medzi poukazom a platbou vopred je, že na základe platby vopred za konkrétne plnenie je jeho dodávateľ povinný plniť už konkrétnej známej osobe konkrétne plnenie, kým v prípade poukazu nie je zrejmá osoba, prípadne samotné plnenie, na ktoré sa poukaz môže uplatniť.

Ak napríklad cestovná kancelária poskytuje poukaz s termínom, t. z. poukaz na pobytový balík služieb, ktorý je viazaný na konkrétny dopredu známy termín pobytu, alebo poskytuje poukaz otvorený, t. z. nie je viazaný na konkrétny termín a je potrebné ho dohodnúť s poskytovateľom služieb, je nutné odlíšiť z hľadiska nových pravidiel posúdenie úhrady „za poukaz“ ako platby prijatej pred dodaním služby podľa §65 ods.4 zákona o DPH od predaja poukazu podľa §9a ods.1 zákona o DPH. Pri poskytnutí pobytového balíka služieb nie je rozhodujúce, či je vopred známy termín pobytu alebo nie je. Pretože ak ide o záväznú rezerváciu pre konkrétneho zákazníka, ide o právny vzťah, ktorým vzniká ubytovaciemu zariadeniu záväzok poskytnúť tomuto zákazníkovi ubytovanie, príp. ďalšie služby. Predmetom tohto vzťahu nie je kúpa poukazu. Ak bolo zaplatené za balík služieb pred poskytnutím služieb a zákazník obdržal pred odchodom na pobyt tzv. voucher, ktorým je potvrdené zaplatenie pobytu v konkrétnom hoteli, ide o potvrdenie o platbe. Z tohto titulu vzniká cestovnej kancelárii daňová povinnosť v zmysle §65 ods.4 zákona o DPH.

1.3. Podmienky použitia poukazu

Poukaz má stanovené podmienky jeho použitia napr. exspirácia, prenosnosť, možnosť postupného uplatňovania poukazu, vrátenia poukazu a pod. Poukaz môže byť čerpaný naraz alebo postupne, t. z., že poukazom možno vysporiadať naraz celú protihodnotu plnenia v plnej výške alebo ak hodnota poukazu je vyššia ako cena plnenia, možno poukazom vysporiadať i viacero plnení súčasne, ak to umožňujú podmienky jeho použitia. Ak je poukaz nižšej nominálnej hodnoty ako cena plnenia, potom zostávajúca časť ceny plnenia sa hradí peniazmi, ďalším poukazom a podobne.

Príklad č. 1

Spoločnosť prevádzkujúca sieť predajní v tuzemsku, vydáva poukazy v hodnote 100 a 200 €. Poukaz oprávňuje jeho držiteľa na nákup tovaru v ktorejkoľvek predajni v rámci siete.

Na účely uplatňovania dane ide o poukaz.

Príklad č.2

Spoločnosť vydala kupóny za účelom zabezpečenia vyššieho odbytu ponúkaného tovaru. Použitie kupónu oprávňuje jeho držiteľa pri kúpe tovaru v tejto spoločnosti na získanie zvýhodnenej ceny, a to nižšej o 10%.

Ide o zľavový kupón, a teda nejde o poukaz.

Príklad č. 3

Platiteľ dane si prostredníctvom portálu elektronického systému výberu a evidencie úhrady diaľničných známok SR zakúpil diaľničnú známku za 50 eur pre rok 2019.

Elektronická diaľničná známka nie je poukaz, ide o úhradu za službu využívania diaľnic.

1.4. Väzba poukazu na podkladovú transakciu

DPH je daňou zo spotreby tovarov a služieb. Keďže poukaz a tovar alebo služba, na ktoré sa poukaz vzťahuje, predstavujú jeden celok, daňové zaobchádzanie v prípade poukazu závisí od toho, či je v čase vystavenia poukazu známe a nemenné uplatnenie DPH (miesto dodania a splatná DPH), pokiaľ ide o podkladovú transakciu.

Ak už v čase vystavenia poukazu je známe a nemenné uplatnenie DPH podkladovej transakcie (tovaru alebo služby, ktoré budú poskytnuté výmenou za poukaz), ide o jednoúčelový poukaz a zdaňuje sa každý prevod poukazu. Ak by sa jednoúčelový poukaz vzťahoval na tovary alebo služby, ktoré podliehajú základnej sadzbe dane, bude aj prevod poukazu podliehať základnej sadzbe dane. Ak by sa prevod jednoúčelového poukazu vzťahoval na tovary alebo služby, ktoré sú oslobodené od dane, napr. poskytnutie zdravotnej starostlivosti, prevod poukazu bude od dane oslobodený.

Ak nie je známe a nemenné uplatnenie DPH podkladovej transakcie v čase vystavenia poukazu, ide o viacúčelový poukaz, pri ktorom prevod poukazu nepodlieha DPH a zdaňuje sa až dodanie tovaru alebo služby za poukaz.

2. diel: Rozdelenie poukazov

Z pohľadu účelu poukazov sa rozlišujú jednoúčelové a viacúčelové poukazy, čo má vplyv na pravidlá uplatňovania DPH.

2.1. Jednoúčelový poukaz

Jednoúčelovým poukazom je v zmysle §9a ods.1 pism. b) zákona o DPH poukaz, pri ktorom je v čase jeho vystavenia známe miesto dodania tovaru alebo miesto dodania služby, na ktoré sa poukaz vzťahuje, a DPH splatná z tohto tovaru alebo služby. Pri jednoúčelovom poukaze musí byť zrejmé zaobchádzanie na účely DPH a priraditeľné príslušnému dodaniu tovaru alebo služby, a to už pri vystavení poukazu. To znamená, že pri vystavení poukazu je známe:

- miesto dodania tovaru alebo služby, na ktoré sa poukaz vzťahuje a

- suma prislúchajúcej DPH na základe sadzby platnej pre konkrétne tovary alebo služby, príp. oslobodenie od DPH.

Pri jednoúčelovom poukaze musí byť v čase jeho vystavenia známe miesto dodania tovaru alebo služby, t. j. štát, v ktorom k dodaniu tovaru alebo služby dôjde. Pri tovare sa miesto dodania určí podľa §13 a §14 zákona o DPH,. Pri službe sa miesto dodania určí podľa §15 a §16 zákona o DPH. Miesto dodania musí byť zrejmé v momente vystavenia poukazu. Akákoľvek skutočnosť, ktorá by mohla mať vplyv na stanovenie miesta dodania tovaru alebo služby výmenou za poukaz, musí byť preto posúdená s ohľadom na konkrétne okolnosti prípadu. Napríklad pri dodaní služby, pri ktorej sa miesto dodania určí podľa §15 ods.1, §15 ods.2, resp. podľa §16 zákona o DPH v závislosti od toho, o akú službu ide a kto je jej prijímateľom, spôsobí, že nepôjde o jednoúčelový, ale pôjde o viacúčelový poukaz. Podmienky použitia poukazu musia byť preto vopred známe.

Príklad č. 5

Spoločnosť predáva poukaz na dodanie svietnikov v predajni v Banskej Bystrici. Miesto dodania tovaru bez odoslania alebo prepravy je miesto, kde sa tovar nachádza v čase, kedy sa jeho dodanie uskutočňuje. Keďže je známe miesto dodania a poukaz sa vzťahuje na tovar s jedinou možnou sadzbou DPH, ide o jednoúčelový poukaz.

Príklad č. 6

Spoločnosť predáva poukaz na dodanie kuchynských liniek s montážou pre zákazníkov v SR. Spoločnosť predáva a montuje kuchynské linky výlučne v SR. Miesto dodania tovaru s montážou v súlade s §13 ods.1 pism. b) zákona o DPH ako aj splatná daň sú vopred známe, preto ide o jednoúčelový poukaz.

Príklad č. 7

Poukaz bol vystavený na poskytnutie servisných služieb spoločnosťou, ktorá poskytuje servisné služby vo svojich troch prevádzkach v Bratislave, v Banskej Bystrici a v Košiciach. Keďže ide o servisné služby, ktorých miesto dodania sa určí podľa postavenia a usadenia príjemcu (v zmysle §15 ods.1 zákona o DPH v prípade zdaniteľnej osoby, kde je usadená, alebo podľa §16 ods.9 zákona o DPH v prípade inej ako zdaniteľnej osoby, a to, kde sa práce fyzicky vykonajú), nemožno jednoznačne stanoviť miesto dodania služby pri vystavení poukazu. Dôsledkom je skutočnosť, že poukaz nemožno považovať za jednoúčelový.

Pri jednoúčelovom poukaze musí byť v čase jeho vystavenia známa aj splatná daň. V zásade to znamená, že má byť známa sadzba dane, ktorá prislúcha tovarom a službám, ktoré majú byť na základe poukazu dodané. V prípade, ak sa poukaz vzťahuje len na tovary alebo služby, na ktoré sa uplatňuje rovnaká sadzba dane, je splatná daň zrejmá. V prípade, ak by sa poukaz vzťahoval na tovary a služby, ktoré podliehajú rôznym sadzbám dane, môže ísť o jednoúčelový poukaz len v prípade, ak je hodnota poukazu jednoznačne rozdelená a priraditeľná k jednotlivým sadzbám. Pojem splatná daň teda neznamená, že suma dane musí byť na poukaze jednoznačne uvedená, je postačujúce, ak je možné na základe protihodnoty a známej sadzby dane túto sumu určiť.

V praxi sa často stretávame s poukazmi na stravu pre zamestnancov od zamestnávateľa, tieto môžu mať rôznu formu a rôzne podmienky ich distribúcie. Pri splnení definície poukazu buď môžu spĺňať podmienky jednoúčelového poukazu (napr. stravovanie zamestnancov výlučne v jedálni zamestnávateľa podávaním hotového jedla a pod.) alebo v prípade poukazov na nákup potravín a aj iných tovarov, ako aj hotového jedla v reštaurácii, pôjde o poukazy viacúčelové. Od druhu poukazu sa odvíja uplatňovanie DPH v súvislosti s nimi.

2.2. Viacúčelový poukaz

Viacúčelovým poukazom je poukaz iný ako jednoúčelový. Pri vystavení viacúčelového poukazu nie je na rozdiel od jednoúčelového poukazu známe daňové zaobchádzanie. Napríklad on-line kredity, predplatený dobíjateľný telefónny kredit, ktorý možno použiť na telefonovanie, ale aj na zaplatenie cestovného lístka v mestskej hromadnej doprave, na zaplatenie parkovného alebo na darcovskú sms, sa považujú za viacúčelový poukaz.

V zmysle uvedeného uplatňovanie DPH je pri jednoúčelových a pri viacúčelových poukazoch rozdielne. Pravidlá zdanenia závisia od toho, či pri vystavení poukazu sú dostupné údaje potrebné na zdanenie a od toho sa odvíja dôsledok, a to či sa uplatní DPH už v momente prevodu vystaveného poukazu alebo sa uplatní DPH až pri uplatnení poukazu.

Príklad č. 8

Spoločnosť predáva poukaz na kabelky prostredníctvom e-shopu zákazníkom celého sveta. Keďže je miesto dodania tovaru závislé od toho, či je kupujúci zdaniteľnou osobou, ak nie je zdaniteľnou osobu, či je spoločnosť identifikovaná pre zásielkový predaj v inom členskom štáte, príp. od hodnoty dosiahnutého obratu zo zásielkového predaja v niektorom z iných členských štátov, pôjde o viacúčelový poukaz.

Príklad č. 9

Poukaz v hodnote 50 eur bol vystavený na nákup tovaru v nákupnom centre. Ide o viacúčelový poukaz. Ak by poukaz bol bližšie špecifikovaný, napr. iba na nákup cigariet a všetkých druhov piva, išlo by o jednoúčelový poukaz.

3. diel: Jednoúčelový poukaz a uplatňovanie DPH

3.1. Podmienky jednoúčelového poukazu

Jednoúčelový poukaz je poukaz, pri ktorom je v čase jeho vystavenia známe miesto dodania tovaru alebo poskytnutia služby, na ktoré sa vzťahuje, a je známa splatná DPH z uvedeného tovaru alebo služieb, ktorá je súčasťou protihodnoty za jednoúčelový poukaz, prípadne je známe, že dodávka je oslobodená od DPH. DPH je súčasťou protihodnoty za poukaz, prípadne môže ísť aj o dodávku tovaru alebo služby oslobodenú od dane.

Skutočnosť, že na jednoúčelovom poukaze má byť známa splatná daň, znamená, ako je už vyššie uvedené, že má byť známa sadzba dane, ktorá prislúcha tovarom a službám, ktoré majú byť na základe poukazu dodané.

Informácie na jednoúčelovom poukaze alebo v súvisiacej dokumentácii slúžia k vyvodeniu vzniku daňovej povinnosti a tiež ďalších povinností dotknutých zdaniteľných osôb. Je dôležité, aby všetky skutočnosti boli od prvého momentu jednoznačné a v zásade nemenné. Ak je známe miesto dodania aj splatná daň, ide o jednoúčelový poukaz, pri prevode ktorého sa uplatnia všetky relevantné ustanovenia zákona o DPH. Ak určenie miesta dodania tovaru alebo poskytnutia služby bude závislé od usadenia osoby alebo od miesta montáže, inštalácie tovaru alebo od postavenia príjemcu služieb kultúrnych, umeleckých, športových a pod., ktoré vopred nie je známe a rovnako, ak sa poukaz vzťahuje na množstvo tovarov a/alebo služieb, pri ktorých sa uplatňujú rôzne sadzby DPH, nebolo by jasné, ktorý členský štát má nárok na DPH a tiež by nebolo jasné v akej výške štátu nárok vzniká. V takom prípade pôjde o viacúčelový poukaz.

Príklad č. 10

Poukaz bol vystavený spoločnosťou zo SR a pôsobiacou aj v Maďarsku na dodanie tovaru stavebného charakteru s montážou v hodnote 500 € s DPH. Poukaz možno použiť len pri nehnuteľnostiach v tuzemsku. Keďže miesto dodania tovaru s montážou je tuzemsko, ide o jednoúčelový poukaz.

Príklad č. 11

Poukaz v hodnote 500 € bol vystavený na ubytovacie a stravovacie služby v konkrétnej sieti hotelov v SR. Z uvedeného zadania vyplýva, že ide o viacúčelový poukaz.

V prípade, ak by bol poukaz špecifikovaný tak, aby bolo zrejmé, aká časť celkovej hodnoty pripadá na ubytovacie služby, napr. 300 € (pri 10% sadzbe dane je ZD 272,73 + DPH 27,27) a aká časť na stravovacie služby 200 € (pri 20% sadzbe dane je ZD 166,67 + DPH 33,33), pôjde o jednoúčelový poukaz.

3.2. Uplatňovanie DPH pri prevode jednoúčelového poukazu

3.2.1. Uplatňovanie DPH pri prevode jednoúčelového poukazu, ak vystaviteľ poukazu je zároveň dodávateľom tovaru alebo služby

Ustanovenie §9a ods.2 zákona o DPH upravuje, že každý prevod jednoúčelového poukazu uskutočnený zdaniteľnou osobou, ktorá koná vo vlastnom mene, sa považuje za dodanie tovaru alebo dodanie služby, na ktoré sa poukaz vzťahuje (C-520/10 Lebara Ltd). Následné skutočné odovzdanie tovaru alebo skutočné dodanie služby za jednoúčelový poukaz, ktorý dodávateľ tovaru alebo dodávateľ služby prijme ako protihodnotu alebo jej časť, sa nepovažuje za samostatnú transakciu. To znamená, že je stanovená fikcia, že každý prevod jednoúčelového poukazu uskutočnený zdaniteľnou osobou konajúcou vo svojom mene sa považuje za dodanie tovaru alebo dodanie služby, na ktorú sa poukaz vzťahuje. V prípade, že pri prevode jednoúčelového poukazu odberateľ za poukaz zaplatí vopred, daňová povinnosť vzniká dodávateľovi poukazu prijatím platby v zmysle §19 ods.4 zákona o DPH.

Na druhej strane skutočné odovzdanie tovaru alebo dodanie služby výmenou za jednoúčelový poukaz už nepredstavuje samostatnú transakciu na účely uplatňovania dane. Daň je totiž odvádzaná z jednotlivých prevodov jednoúčelového poukazu, ktorými sa prevádzalo právo k tovaru alebo službám, a tie spolu s podkladovou transakciou predstavujú jediné plnenie.

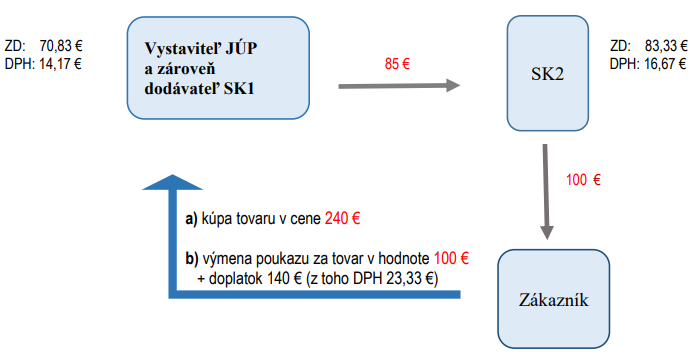

Príklad č. 12

Spoločnosť SK1, ktorá je dodávateľom vína, vystavila jednoúčelový poukaz v nominálnej hodnote 100 € (základ dane 83,33 + daň 16,67). SK1 predá poukaz SK2 za 85 €, pričom vystaviteľovi vznikla daňová povinnosť. SK2 odpočíta 14,17 € a ďalej predá poukaz za 100 € zákazníkovi, pričom jej vzniká daňová povinnosť 16,67 €. Zákazník si kúpi víno v predajnej cene 240 € [a)] , vymení poukaz za tovar v hodnote 100 € a doplatí 140 € [b)]. Spoločnosti SK1 vzniká daňová povinnosť iba z doplatku, a to vo výške 23,33 €.

Príklad č. 13

Spoločnosť A (platiteľ dane) prevádzkujúca požičovne svadobných šiat vo viacerých prevádzkach v SR vystavila 100 ks poukazov (v nominálnej hodnote 120 €/kus) oprávňujúcich držiteľa na zapožičanie šiat v ktorejkoľvek prevádzke v tuzemsku. Miesto dodania služby je tuzemsko a suma splatnej dane predstavuje 20% z ceny prevodu poukazu. Jednoúčelové poukazy prevedie spoločnosť A za 10 000 € dňa 5. decembra distribútorovi, ktorý ich ďalej prevádza svojím menom na svoj účet. Týmto dňom vzniká spoločnosti A daňová povinnosť vo výške 1666,67 €. Pre distribútora (platiteľa dane) je vyhotovená faktúra o predaji poukazov a distribútor má právo odpočítať daň, pretože ich bude predávať zákazníkom. Prvý poukaz distribútor predáva zákazníkovi už 8. decembra za 120 €, na základe čoho mu vzniká daňová povinnosť 20 €. Zákazník vymenil poukaz za službu 10. decembra v spoločnosti A, ktorej už daňová povinnosť pri výmene poukazu za službu nevzniká. Ak by cena za dodávanú službu predstavovala vyššiu protihodnotu ako je hodnota poukazu, ktorá je vrátane DPH, potom zákazník doplatí zvyšok ceny služby s DPH finančnými prostriedkami a spoločnosti A vznikne daňová povinnosť zo základu dane vzťahujúceho sa k doplatku ceny za službu. To znamená, ak bola poskytnutá služba za 400 € s DPH a zákazník vymenil zakúpený jednoúčelový poukaz vo výške 120 € za službu, doplatí poskytovateľovi služby 280 € (základ dane 233,33 €, daň 46,67 €). Spoločnosť A odvedie do štátneho rozpočtu za príslušné zdaňovacie obdobie daň vo výške 46,67 €.

Príklad č. 14

Spoločnosť SK1, ktorá je dodávateľom ratanového nábytku s predajňou v Bratislave, vystavila jednoúčelový poukaz (v nominálnej hodnote 200 €), ktorý predala vo výške 120 €. Pri predaji poukazu spoločnosti SK2 spoločnosť SK1 odviedla daň 20 € a SK2 daň odpočítala. Následne SK2 predala poukaz spoločnosti SK3 za 150 €. SK2 odviedla daň 25 €. Spoločnosť SK3 daň odpočítala a vymenila jednoúčelový poukaz za tovar v predajnej cene 200 € u spoločnosti SK1. Spoločnosti SK1 pri výmene poukazu za tovar už daňová povinnosť nevzniká.

Prevod jednoúčelového poukazu sa v tuzemsku považuje za dodanie tovaru alebo služby aj v prípade jeho predaja zahraničnej osobe.

Príklad č. 15

Zdaniteľná osoba z iného členského štátu identifikovaná pre daň v AT zakúpila v tuzemsku jednoúčelový poukaz od spoločnosti SK1. Zahraničná osoba je v tuzemsku registrovaná pre daň podľa §5 zákona o DPH. Spoločnosti SK1 pri prevode poukazu vzniká daňová povinnosť. Zahraničná osoba poukaz vymení za tovar u spoločnosti SK1, čo nepredstavuje samostatnú transakciu. Následne tovar prepraví mimo tuzemska, t. z. premiestni svoj tovar z tuzemska do iného členského štátu oslobodený od DPH s nárokom na odpočítanie DPH v zmysle §43 ods.4 zákona o DPH.

3.2.2. Uplatňovanie DPH pri prevode jednoúčelového poukazu zdaniteľnou osobu konajúcou v mene inej zdaniteľnej osoby

Ustanovenie §9a ods.3 zákona o DPH upravuje, že ak prevod jednoúčelového poukazu vykoná zdaniteľná osoba, ktorá pri tomto prevode koná v mene inej zdaniteľnej osoby, tento prevod sa považuje za dodanie tovaru alebo služby, na ktoré sa poukaz vzťahuje, uskutočnené touto inou zdaniteľnou osobou, v mene ktorej zdaniteľná osoba pri prevode koná. V takomto prípade ide o sprostredkovanie predaja jednoúčelového poukazu. Sprostredkovateľovi vzniká daňová povinnosť zo služby sprostredkovania a nie z dodania tovaru alebo služby, na ktoré sa jednoúčelový poukaz vzťahuje.

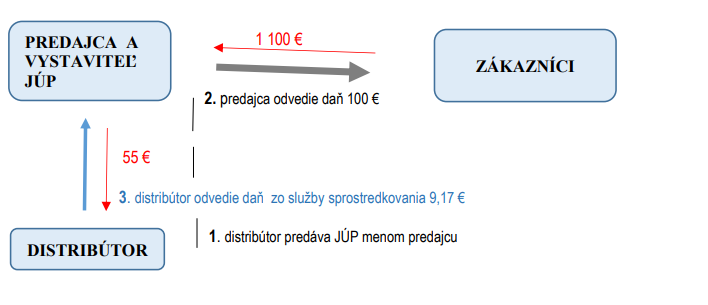

Príklad č. 16

Distribútor predáva 500 jednoúčelových poukazov v hodnote 11 eur za kus menom predajcu kníh. Poukazy možno využiť v obchodnej sieti predajcu kníh. O predaji poukazov uzatvoril predajca kníh zmluvu s distribútorom, ktorý predával poukazy menom a na účet predajcu kníh. Dňa 2. októbra 2019 predal distribútor zákazníkom 100 poukazov, za čo obdržal 1 100 eur, ktoré na konci mesiaca odovzdal predajcovi (1.). Na základe prevodu poukazov vznikla predajcovi kníh povinnosť odviesť daň 100 eur (sadzba dane 10%) z predaných poukazov (2.). Súčasne distribútor požaduje od predajcu kníh, a to podľa dohody, odmenu vo výške 5 % z predajnej ceny každého predaného poukazu. Odmena distribútora podlieha zdaneniu, t .j. suma 55 € (5 % zo sumy 1 100 €), z toho DPH 9,17 € je vypočítaná spätne (sadzba dane 20% ). Distribútor DPH vo výške 9,17 € odvedie do štátneho rozpočtu a predajca kníh si z prijatej služby daň odpočíta (3.).

3.2.3. Uplatňovanie DPH pri prevode jednoúčelového poukazu zdaniteľnou osobu, ak vystaviteľ poukazu nie je dodávateľom tovaru alebo služby

Ustanovenie §9a ods.4 zákona o DPH upravuje, že ak dodávateľ tovaru alebo služby nie je zdaniteľnou osobou, ktorá vo vlastnom mene vystavila jednoúčelový poukaz, má sa za to, že tento dodávateľ dodal tovar alebo službu, na ktoré sa poukaz vzťahuje, tejto zdaniteľnej osobe. V týchto prípadoch podľa dohody medzi vystaviteľom jednoúčelového poukazu a dodávateľom tovaru alebo služby platí, že ak osoba vymení poukaz vystavený vystaviteľom dodávateľovi tovaru alebo služby za plnenie deklarované na poukaze, vystaviteľ akoby prijal deklarované plnenie a poskytne dodávateľovi dohodnutú protihodnotu.

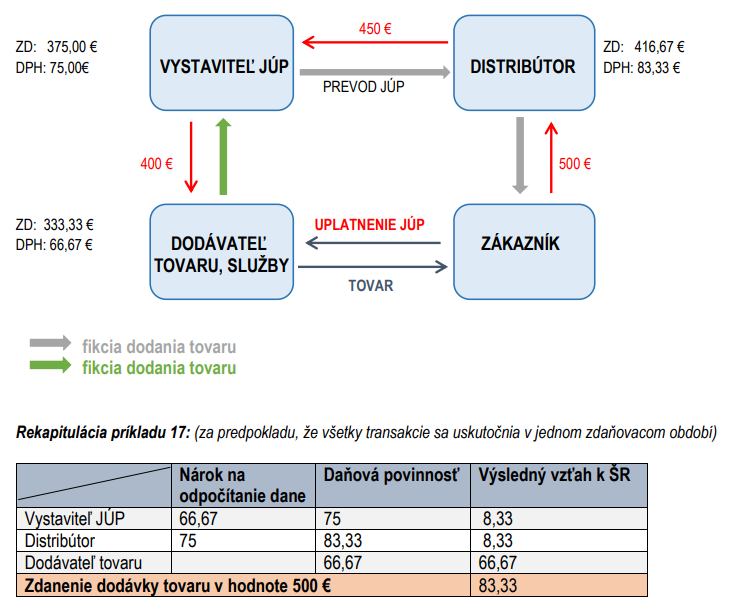

Príklad č. 17

Spoločnosť sa zaoberá vydávaním poukazov na základe zmluvného vzťahu s predajcami rôzneho spotrebného tovaru. S dodávateľom elektrických spotrebičov sa dohodla na vydaní poukazov v nominálnej hodnote 500 €.

Jednoúčelový poukaz je vystavený vystaviteľom, ktorý ho predal za 450 € (základ dane 375 + daň 75) distribútorovi.

Vystaviteľovi vznikla daňová povinnosť z predaja jednoúčelového poukazu vo výške 75 €. Následne distribútor predal poukaz zákazníkovi za 500 € (základ dane 416,67 + 83,33), z čoho mu vznikla daňová povinnosť vo výške 83,33 €, distribútor má zároveň nárok na odpočítanie dane z kúpy jednoúčelového poukazu vo výške 75 €. Zákazník vymenil poukaz u dodávateľa za tovar v hodnote 500 €. V tomto momente:

– voči zákazníkovi dodanie tovaru zo strany dodávateľa nepredstavuje na účely zákona o DPH samostatné plnenie, – dodávateľovi tovaru vznikla daňová povinnosť z titulu uplatnenia poukazu, ktorý vydala iná osoba ako dodávateľ tovaru, nakoľko sa má za to (zákonom o DPH je zavedená fikcia), že dodávateľ dodal tovar vystaviteľovi poukazu. Protihodnota je určená dohodou, napr. 400 € (ZD 333,33 + DPH 66,67). Dodávateľ tovaru vyhotoví pre vystaviteľa poukazu faktúru v zmysle zákona o DPH.

3.3. Bezodplatný prevod jednoúčelového poukazu

3.3.1. Bezodplatný prevod jednoúčelového poukazu od začiatku jeho distribúcie

Pri bezodplatnom prevode jednoúčelového poukazu sa pravidlá podľa §9a zákona o DPH neuplatnia, nakoľko úprava zdaňovania poukazov má za cieľ riešiť len prevod poukazov, za ktoré bola vykonaná platba a ktoré sa použijú na nákup tovarov alebo služieb. Základným aspektom je, že práve platba za prevod jednoúčelového poukazu vyvoláva vznik daňovej povinnosti. Ide o prípady, pri ktorých zároveň však bude zrejmé, že poukaz sa od začiatku distribuuje bezodplatne.

3.3.2. Bezodplatný prevod jednoúčelového poukazu na niektorom stupni jeho distribúcie

V prípade, ak platiteľ jednoúčelový poukaz zakúpi od iného platiteľa s tým, že ho použije v rámci svojej ekonomickej činnosti, odpočíta DPH a poskytne ho ďalej bez protihodnoty a tieto poukazy budú oprávňovať držiteľa na bezplatné dodanie tovarov alebo služieb, uplatnia sa ustanovenia §8 ods.3 resp. §9 ods.2 a §9 ods.3 zákona o DPH. V prípade bezodplatného prevodu poukazu týkajúceho sa tovaru na obchodné účely s hodnotou nedosahujúcou 17 € bez dane za jeden kus platí, že sa nepovažuje za dodanie tovaru za protihodnotu. Uvedené sa vzťahuje na prípady, ak z vystaveného poukazu alebo zo súvisiacej dokumentácie bude zrejmé miesto dodania tovaru alebo služieb a splatná DPH. To znamená, že ak platiteľ zakúpil jednoúčelový poukaz od iného platiteľa, z ktorého odpočíta daň a ďalej poskytuje poukaz bezodplatne, napríklad zamestnávateľ bezodplatne poskytne jednoúčelový poukaz svojim zamestnancom, potom v nadväznosti na ustanovenia §9a ods.2, §9a ods.3 zákona o DPH (každý prevod jednoúčelového poukazu sa považuje za dodanie tovaru alebo služby, na ktoré sa poukaz vzťahuje) sa uplatní ustanovenie §8 ods.3 alebo §9a ods.2, §9a ods.3 zákona o DPH.

Príklad č. 18

Kúpele bezodplatne poskytujú poukážku všetkým hosťom, ktorí sa ubytujú na priame platby, na budúce ubytovanie na 1 noc za polovicu bežnej ceny. S takto bezodplatne poskytnutou poukážkou nie je spojené právo na poskytnutie ubytovania, ale jej držiteľa oprávňuje na získanie cenovej výhody. Poukážka teda predstavuje zľavu na prípadné budúce poskytnutie služieb, preto nejde o poukaz v zmysle §9a zákona o DPH.

3.4. Opravy a reklamácie v súvislosti s jednoúčelovým poukazom a s dodaním tovaru alebo služby výmenou za poukaz

3.4.1. Vrátenie jednoúčelového poukazu

Podmienky vrátenia jednoúčelového poukazu by mali vyplývať z podmienok použitia poukazu. Ak z podmienok použitia poukazu vyplýva možnosť vrátiť zakúpený poukaz napr. v priebehu jedného mesiaca od jeho zakúpenia a neuplynula doba exspirácie poukazu, potom sa uplatní oprava základu dane a dane v zmysle §25 zákona o DPH.

Príklad č. 20

Dodávateľ tovaru, ktorý je aj vystaviteľom jednoúčelového poukazu, predal poukaz zákazníkovi. Nominálna hodnota poukazu je 100 € (ZD 83,33 €, DPH 16,67). Poukaz bol predaný za 80 € (ZD 66,67 €, DPH 13,33 €). Zákazník zistí, že poukaz nepoužije a dohodne sa s dodávateľom na jeho vrátení. Dodávateľ vráti zákazníkovi čiastku 80 €, vystaví doklad o oprave základu dane a dane a uplatní postup podľa §25 zákona o DPH. Zákazník, ak je platiteľom, na základe dokladu o oprave základu dane a dane opraví odpočítanú daň podľa §53 zákona o DPH.

Ak zákazník zakúpil poukaz od distribútora, vráti poukaz distribútorovi a distribútor dodávateľovi tovaru alebo služby, ktorý je vystaviteľom poukazu. Na všetkých stupňoch distribúcie sa vykoná oprava základu dane v zmysle §25 zákona o DPH.

3.4.2. Vrátenie tovaru z dôvodu reklamácie tovaru alebo služby

Podmienky vrátenia tovaru alebo služby v súvislosti s uplatnením jednoúčelového poukazu a opravou základu dane by mali byť obsiahnuté v rámci podmienok použitia poukazu pri zohľadnení doby exspirácie poukazu. Môžu nastať situácie uvedené v príkladoch 21 a 22.

Príklad č. 21

Dodávateľ tovaru je zároveň vystaviteľom jednoúčelového poukazu. Dodávateľ predal zákazníkovi poukaz za 100 €, jeho nominálna hodnota je 100 €. Zákazník uplatní poukaz pri kúpe tovaru od dodávateľa. V rámci 2-ročnej reklamačnej lehoty zákazník tovar reklamuje u dodávateľa tovaru a reklamácia je uznaná. Dodávateľ tovaru vráti zákazníkovi 100 € a vykoná opravu podľa §25 zákona o DPH. Zákazník, ak je platiteľom, opraví odpočítanú daň. Podobný postup pri reklamácii tovaru sa uplatní aj v prípade situácie, ak prevod poukazu vykoná distribútor v mene inej zdaniteľnej osoby (dodávateľa tovaru) v zmysle §9a ods.3 zákona o DPH. Dodávateľ tovaru vykoná voči zákazníkovi opravu podľa §25 zákona o DPH, ktorú môže vykonať aj prostredníctvom distribútora, ktorý koná v mene dodávateľa, v zmysle dohodnutých obchodných podmienok vrátane podmienok použitia poukazu.

Príklad č. 22

Dodávateľ tovaru vydá jednoúčelový poukaz v nominálnej hodnote 100 €. Distribútorovi D1 predá poukaz za 80 € (z toho ZD 66,67, DPH 13,33). Distribútor D1 predá poukaz zákazníkovi za 100 € (z toho ZD 83,33 €, DPH 16,67 €). Zákazník uplatní poukaz u dodávateľa tovaru, vymení poukaz za tovar a následne u dodávateľa uplatní reklamáciu tovaru. Reklamácia je uznaná a dôjde k vráteniu tovaru.

Ak je v zmysle podmienok použitia poukazu dohodnutá oprava v prípade reklamácie tovaru tak, že dodávateľ vráti zákazníkovi protihodnotu za tovar, ktorá bola zaplatená za poukaz v nominálnej hodnote 100 €, dodávateľ vyhotoví opravný doklad voči distribútorovi, ktorý mu vyplatí 20 €, ktoré nevráti zákazníkovi distribútor, pretože dodávateľ vrátil zákazníkovi celú sumu zaplatenú za poukaz distribútorovi.

4. diel Viacúčelový poukaz a uplatňovanie DPH

4.1. Uplatňovanie DPH pri prevode viacúčelového poukazu

V zmysle §9a ods.5 zákona o DPH na rozdiel od prevodu jednoúčelového poukazu, ktorý sa považuje za dodanie tovaru alebo dodanie služby, na ktoré sa poukaz vzťahuje, prevod viacúčelového poukazu sa nepovažuje za dodanie tovaru alebo služby a nie je predmetom dane. Zdaňuje sa až skutočné odovzdanie tovaru alebo skutočné dodanie služby za viacúčelový poukaz, ktorý dodávateľ tovaru alebo služby prijme ako protihodnotu alebo jej časť.

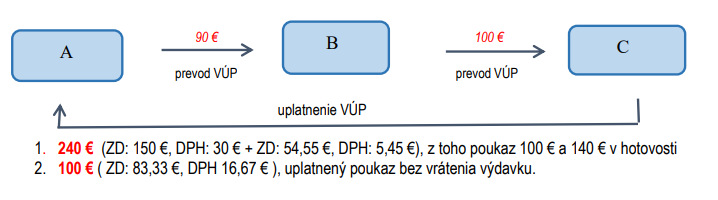

Príklad č. 23

Obchodná spoločnosť A, ktorá obchoduje s rôznymi tovarmi podliehajúcimi rôznym sadzbám dane, predáva viacúčelové poukazy v nominálnej hodnote 100 €. V čase vystavenia poukazu nie je známa daň splatná z dodania tovaru. Poukaz zakúpila spoločnosť B za 90 € a od nej poukaz zakúpila spoločnosť C za 100 €.

- Spoločnosť C kúpila tovar u spoločnosti A v cene 240 € (tovar s 20% daňou za 150 € +30 € daň a tovar s 10% daňou za 54,55 € + 5,45 € daň) a uplatnila poukaz. Z titulu predaja poukazu nevzniká spoločnosti A a B daňová povinnosť, až skutočné odovzdanie tovaru zo strany spoločnosti A pre zákazníka C za poukaz podlieha dani v sadzbe dane, ktorá prislúcha jednotlivým tovarom.

- Spoločnosť C kúpila tovar u spoločnosti A v cene 90 € (tovar s 20% daňou za 75 € +15 € daň) a uplatnila poukaz. Spoločnosti A vzniká daňová povinnosť skutočným odovzdaním tovaru v súlade s § 22 ods. 10 zákona o DPH vo výške 16,67 €, pretože spoločnosť C zakúpila poukaz za 100 € a spoločnosť A pri akceptovaní poukazu nevracia výdavok.

4.1.1. Uplatňovanie DPH pri prevode viacúčelového poukazu inou zdaniteľnou osobou ako dodávateľ tovaru alebo služby

Pri prevode viacúčelového poukazu inou zdaniteľnou osobou ako je dodávateľ tovaru alebo dodávateľ služby, v zmysle §9a ods.6 zákona o DPH každá služba dodaná v súvislosti s prevodom viacúčelového poukazu touto inou zdaniteľnou osobou, ako napríklad distribučná služba alebo propagačná služba, je samostatne predmetom dane. Uvedené je podstatné aj v súvislosti so zachovaním práva na odpočítanie dane. Ak by sa prevádzal viacúčelový poukaz, pri ktorom by zdaniteľné osoby konali vo vlastnom mene a neposkytovali by žiadnu službu, táto činnosť by nebola ekonomickou činnosťou a zdaniteľné osoby, ktoré predávajú viacúčelový poukaz by boli povinné krátiť odpočítanie dane na vstupe z tovarov a služieb využívaných aj na túto činnosť. Podľa §49 ods.2 zákona o DPH platiteľ môže odpočítať od dane, ktorú je povinný platiť, daň z tovarov a služieb, ktoré použije na dodávky tovarov a služieb ako platiteľ. Právo odpočítať daň sa viaže na vykonávanie ekonomickej činnosti. Vykonávanie činnosti, ktorá nie je ekonomickou činnosťou, nezakladá nárok na odpočítanie dane.

Príklad č. 24

Spoločnosť A, ktoré predáva knihy a aj rôzny iný doplnkový tovar, sa dohodla s inou spoločnosťou B na vystavení a prevode poukazov v nominálnej hodnote 50 € na kúpu kníh alebo iného tovaru v jej predajni vo Zvolene. Dohodli sa na odmene 2% z nominálnej hodnoty poukazu po jeho prevode. Na odmenu má spoločnosť B nárok po vyúčtovaní predaných poukazov, a to ku koncu kalendárneho štvrťroka.

Keďže poukaz možno uplatniť na knihy aj iný tovar, nie je známa splatná daň z tovaru, preto ide o viacúčelový poukaz. Spoločnosť B vystaví poukazy a predáva ich svojím menom zákazníkom. Pri prevode viacúčelového poukazu nevzniká daňová povinnosť. Daňová povinnosť vzniká spoločnosti A pri uplatnení poukazu pri konkrétnom predaji tovaru zákazníkovi. Ak si zákazník zakúpi 3 knihy v cene 60 € (s 10 % daňou) a 3 záložky do knihy v cene 6 € (s 20% daňou), celkom 66 € a uplatní poukaz v hodnote 50 €, doplatí sumu 16 € peňažnými prostriedkami. Nie je podstatné, na ktorú časť nákupu sa poukaz uplatní.

Spoločnosť B vykonáva ekonomickú činnosť, ktorou sú distribučné služby. Pred skončením kalendárneho štvrťroka vyúčtuje spoločnosti A predané poukazy. Podľa dohody fakturuje 2% z nominálnej hodnoty každého predaného poukazu ako svoju odmenu. Daňová povinnosť jej vzniká najneskôr posledným dňom kalendárneho štvrťroka a spoločnosti A vzniká právo na odpočítanie dane.

4.2. Základ dane pri dodaní tovaru alebo služby pri použití viacúčelového poukazu

Ustanovenie §22 ods.10 zákona o DPH upravuje určenie základu dane pri použití viacúčelového poukazu, ktorým je protihodnota zaplatená za poukaz znížená o daň. Ide o sumu, ktorú zákazník zaplatil za poukaz. Avšak dodávateľ nemusí mať informáciu o tejto protihodnote, potom základom dane je peňažná hodnota, ktorá je uvedená na viacúčelovom poukaze alebo v súvisiacej dokumentácii, znížená o daň vzťahujúcu sa na dodaný tovar alebo službu. Ustanovenie odseku 1 týmto nie je dotknuté, čo znamená, že pri použití viacúčelového poukazu súčasne platí, že základom dane je všetko, čo dodávateľ tovaru alebo služby prijal alebo má prijať ako protihodnotu za dodanie tovaru alebo služby zníženú o DPH. Ide o také prípady, keď sa viacúčelový poukaz použije postupne po častiach alebo sa uplatňuje u viacerých dodávateľov, keď je základom dane pri dodaní tovaru alebo služby iba časť protihodnoty zaplatenej za viacúčelový poukaz alebo nominálnej hodnoty, znížená o daň.

Príklad č. 25

Mobilný operátor umožňuje svojim zákazníkom prostredníctvom karty s predplateným dobíjateľným kreditom uskutočňovať okrem bežných telekomunikačných služieb aj službu zaplatenia parkovného v meste ako aj zaplatenie cestovného lístka v mestskej hromadnej doprave, a to u iného poskytovateľa, ktorým je spoločnosť s ručením obmedzeným so 100%-nou účasťou mesta (ďalej „spoločnosť“), prípadne zaslanie darcovskej sms (v prospech nadácie), ktorá nie je predmetom dane. Spoločnosť aj nadácia uzatvorila dohodu s operátorom o akceptovaní platby za ich služby, t. z., že operátor podľa dohody poukazuje spoločnosti príslušné sumy za poskytnuté služby zákazníkom za dohodnuté obdobie, prípadne operátor poukazuje nadácii darované zaplatené čiastky. Zákazník si predpláca kredit u mobilného operátora. Pri splnení podmienok podľa §9a ods.1 pism. a) zákona o DPH ide o poukaz, a pretože nie je vopred známa služba, ktorá bude poskytnutá – ide o viacúčelový poukaz. Zákazník v mesiaci október 2019 spotreboval kredit na telefónne hovory 6 €, na parkovanie v meste 12 € a na cestovné lístky na cestovanie po meste 6 €.

Mobilnému operátorovi vznikne za zdaňovacie obdobie október 2019 daňová povinnosť 1 € (6 x 20/120) a spoločnosti vznikne daňová povinnosť 3 € [(12+6) x 20/120]. Pri dobití kreditu zákazníkom operátorovi nevzniká daňová povinnosť.

4.3. Vrátenie tovaru pri uplatnení viacúčelového poukazu a vrátenie viacúčelového poukazu, ak nedošlo k dodaniu tovaru alebo služby

Po uplatnení viacúčelového poukazu v prípade vrátenia tovaru zákazníkom dodávateľovi tovaru v zmysle §25 zákona o DPH v rámci reklamačného konania, keď je uznaná reklamácia tovaru dodávateľom tovaru, v zmysle dohodnutých reklamačných podmienok vráti dodávateľ zákazníkovi zaplatenú sumu za tovar v plnej výške vrátane hodnoty poukazu.

Ak tovar ešte nebol dodávateľom dodaný alebo nebola dodaná služba, ktorá je predmetom viacúčelového poukazu, a došlo by k vráteniu poukazu v zmysle dohodnutých podmienok, neaplikuje sa zákon o DPH.

Na základe Prechodného ustanovenia k úpravám účinným od 1. januára 2019 zákon o DPH upravuje v §85kg ods.3, že ustanovenia §9a a §22 ods.10 sa vzťahujú na poukazy vystavené po 30. septembri 2019.

Tento metodický pokyn nadobúda účinnosť 1. októbra 2019.

Vypracoval:

Finančné riaditeľstvo SR Banská Bystrica

Odbor daňovej metodiky

September 2019